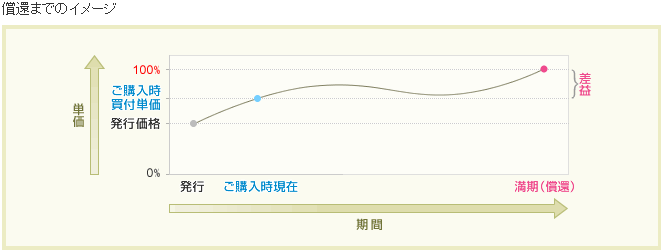

債券はマイルドな投資と言われ、満期まで持てば(発行体が潰れない限りにおいて)元本が戻ります。

また、同様に発行体が無事な間は利払いも保証され、安定収入となります。

日本以外の国で金利が上がる中、外貨債では3%を超える金利がつくのは珍しくありません。

「外貨を入手してマイルドに3%を得られるなら、そっちの運用が安心だ。

どこまで下がるか読めない株より、持っておけば元本と利息が貰える債券がいい。」

以下では金利の高い外貨建既発債について書いてゆきます。

購入しやすい既発債

債券は通常、数年から数十年の保有が必要ですが、途中での売買も可能です。

誰かに一度保有され、途中で売却された債券のことを既発債といいます。

市場原理で取引されるので、発行時より値上がり・値下がりしていることがあります。

ネット証券上でも数多くの既発債が市場に出ており、購入しやすいです。

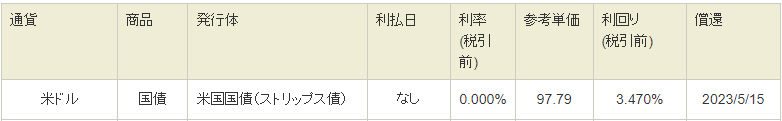

満期近くで売られたケースだと、こんな条件になることもあるのですね。

これは、現時点(2022年9月)から来年の5月まで保持すれば 3.47%の利回り、というふうに見えます。

うん? 株式でも年利回りを得るには1年以上の保有がいるのに…

この債券は1年未満の保有で年利回りが貰えるってこと?

なんかおかしくない?

読み方がわからん… というわけで勉強してみました。

ストリップス債の取引イメージは株式と似ている

さきの画像の債券は「ストリップス債」と記載されており、元本と利息が分かれています。

購入者はまず利息分を除かれた価格で購入し、償還時に満額を受け取る仕組みです。

購入時と償還時(または売却時)との差額が利息になります。

債券なのに、受取利息のイメージは株式のキャピタルゲインと似ていますね。

株式と違うのは、満期に必ず満額(満額が100ドルの債券なら、100ドル)が受け取れるという点です。

大きな値上がりではないですが、満期時に100ドル未満に下がるリスクもありません。

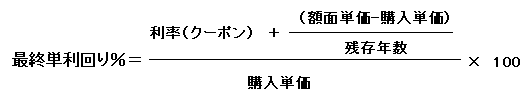

(計算)

さきの画像では参考単価が「97.79」でした。

100ドル分の債券を 97.79ドルで購入し、満期まで持てば 100ドルが償還される。

その差額である 2.21ドルがあなたの受取利息ですよ、となります。

97.79ドルと 2.21ドルで単純計算すると、利息の利回り(税引前)は 2.26%となりました。

これは、条件画面の利回りが1年複利で計算されるのと関係があるようです。

残存期間が1年未満のストリップス債は、手元の計算とあわせて検討しましょう。

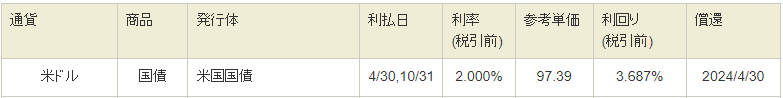

利付既発債では、買い手が「支払う」ものがある

ストリップス債ではない、毎年利息が支払われるタイプの債券は「利付債」と言われます。

既発債はやはり価格が変動していますが、値下がりの状態で購入しても償還時に満額が戻ります。

これは償還差益と言われ、新発債にはない利益となります。

もちろん保有中の金利も受け取れます。

こう書くとストリップス債より有利に見えますが、一概にそうともいえないです。

利付債は毎回の利払い時、満期の償還差益発生時に都度税金が引かれるからです。

そして、条件画面に表示されない費用があることは注意しておきましょう。

こんな条件があったとします。

このとき、この債券の購入時に支払う費用は下記の合算です。

- 購入対価(債権の価格 …図中の 97.39部分)

- 経過利子

前回利払い日から受渡日までの日割り利息です。

債券の売り手は受渡日までの日割り利息を受け取り、その金額は買い手が支払う決まりです。

経過利子は通常、購入画面へ進むと概算表示されます。

経過利子の注意点は、利払日に貰える利子は課税後で、支払う経過利子は非課税というところです。

(国内債券の場合とは取り扱いが違うようです。)

- 初回に受け取る利息 …課税後の6か月分

- 支払う経過利子 …課税前の日割り

ということは、初回受取日までの期間が短い(=支払う日割分が長い)場合は、初回の受取利息が収支でマイナスとなってしまいますね。今は9月なので、画像のように10月末利払いとか、そういう日程の売り物ばかりが残るわけです。

逆に、売り手側にとっては利払い日直前に売却すると非課税の経過利子を貰えて、普通に利払いを受けるよりお得になります。なんだそれ。

既発債の購入時は、できれば初回受取日までの期間が課税分の20.315%をペイできる期間(約4.8か月)以上あることを確認しましょう。

(計算)

さきの画像では参考単価が「97.39」で、満期までにあと 3回の利払いと償還差益があります。

単純に計算するなら、

(利息合計 + 償還差益)/(購入対価 + 経過利子)で利回り 5%超

…と思いきや、条件画面に表示される利回りは下記の1年単利だそうです。

満期まで持ったときの1年あたり利回り、という説明を見ました。

中途の購入だと日割分が入ってわかりづらいと感じます。

外貨建資産は円高でダメージを受ける

ここで忘れてはいけないことをひとつ。

外貨建は債券も株も、円安で買って円高で償還/売却すると、利益が毀損します。

なので、今の円安時に外貨建を買うのは少し勇気がいります。

円換算を試算してくれるサイトに数値を入れると、新発債権を5年運用したとしても 2%の金利は円高13円で、3%の金利も円高19円で飛んでマイナスに転じてしまいました。

2年未満の短期では閾値がもっと厳しくなり、ほんの数円でマイナスです。

ずっと外貨のままならあまり関係ないですが、いずれ円転することを考えるなら、円転時に投資額を割り込むのは嬉しくない結果です。

「5年も寝かせた運用期間は何だったの?」となってしまいますね。

この先は円高なんてナイナイ。

どちらにせよ、先のことは誰にもわかりません。

今年来年で言うなら円安かもしれませんが…。

現金に次ぐ置き場所としての考え方

株式とほぼ同じ感覚で売買できて、償還額が保証された既発ストリップス債。

経過利子を支払っても、短期で片がついて利子と元本が戻る既発利付債。

円安かつ株安観測の今は、残存期間を短く取った既発債も検討可能かもしれませんね。

株安で外貨を減らしたくない、でも運用しない機会損失リスクも避けたい、でもってあまりお金を拘束されたくない、といった場合の置き場所です。

もしかして円安が進んだら、お得な償還になったり…いやそれはわかりませんが。

しかし、残存期間が短い(合計利回りが小さい)ものは円高耐性も低いことに注意です。

資金を置いておけるなら、長期の新発ストリップス債の方が良いこともあるでしょう。

外貨の使い道や、運用期間をどうするかは、自分と対話しながらの運用です。

検討に際しては、利回り表示や償還差益だけではなく、経過利子、円高リスクもあわせた実質の受取額を見据えたいものです。

そしてもちろん、債券は発行体が潰れないことが大前提なので、安全性にも慎重になりましょう。