昔は利回りを考えずに漫然と保有していたので

なけなしの株式総額を積み増しても配当が比例せず、困っていました。

無配でNISA、という最悪パターンまであります… ぐぬぬ。

NISAで救いようのないのはもう諦め、適当な時期に売却するとして(涙)

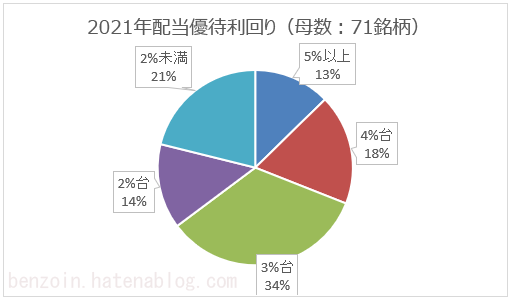

他のものを少しずつ組み替えた結果、今はこんな感じです。

まだまだ途上なのです。

特に2%未満を選んだ過去の自分、そこへなおれ。と言いたいです。

5%以上は大体、超長期保有が有難くも成長・増配してくださったものですが、そんな銘柄を毎回見抜けるはずもなく。

来年は、ちょっと違う観点で購入対象を見直したいと思いました。

投資法人はどうだろう、と。

投資法人は分配金が高め。それは…

調べ始めたばかりなので、投資法人といえばREITとインフラファンドしか思いつかないですが

共通しているのは「法人税を免除されている」という点でした。

利益の90%以上を分配に宛てれば法人税が免除されるんですってよ奥様。

smtrc.jp分配金が高いはずですね。

投資法人の分配金はわかりやすい?

分配金の元になるのは、REITなら賃料、インフラファンドなら売電収益とのこと。

素人目線だと、分配金の見通しがわかりやすい…ような気がしますがどうでしょう。

普通の企業のような、いつ何のニュースが出るかわからない緊張感とは違う印象です。

事故や災害で物件が毀損してしまったら、そこは泣くしかないですが

複数の地域で物件を保有する法人なら、分散が実現していそうですし。

自分の年齢からの仕込みなら、投資信託よりもこちらが合う気がするし。

案外、事故が起きる前に元本回収できちゃったりして…(甘い考えw)

ともあれ、きちんと増やせる事を期待して、お金を振ってみようと思います。

投資法人一覧

じゃあ、どこを選べばいいんだろう。

というか、投資法人の選択肢はどのくらいあるんだ?

あー駄目だ、多い(笑)

すごくわかりやすいけど多い。 選べそうで選べません。

インフラファンドなら7銘柄だけらしい。

www.jpx.co.jpこれなら休暇中に比較検討できるかも。

投資法人も権利落ち後は価格が下がるらしいので、

12月権利落ちのアレとソレを詳しく見るところから始めます。

配当控除はありません。確定申告している人は要注意

配当控除、申告してますか?

うちの課税所得は330万未満なので、配当所得は総合課税の一択です。

譲渡所得(キャピタルゲイン)の方をいい感じに損出しして、配当控除を申告すると、収支がプラスでも税金還付されちゃうのです。

ですが、投資法人から受け取る分配金は配当控除がありません。

対象が法人税を納めていないと、控除額が発生しない仕組みなんですね。

他の配当と一緒くたにして控除をあてにしていると、計算が狂ってしまうのでご注意ください。

うーん。面倒なので、投資法人は全部NISAになりそうだ…。

3か月後の取得の様子です。

benzoin.hatenablog.com